비트코인 선물 레버리지 저배율·고배율 - 배율 낮춘 이유

최근 20배 스캘핑을 치다가 다시 10배로, 그리고 5배로 배율을 줄였다. 스캘핑을 조금 줄이고, 이제는 파동매매의 정점으로 15분 봉 하루 3번에서 4번 정도의 매매를 할 생각으로 트레이딩을 하고 있다. 이 내용들은 역시 트레이딩을 하면서 여러 가지 문제점을 나타낸 것인데, 풀 매수·풀 매도보다는 정찰대(10%)를 보내 놓는 것이 생각보다 괜찮을 수 있다는 것이다.

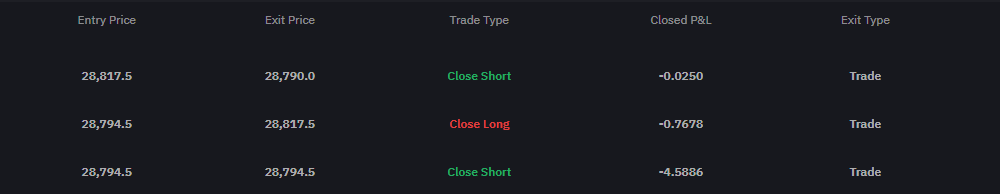

비트코인 선물 레버리지 트레이딩 매매기록

가장 좋은 점은 보통 일반적으로 거래량이 올라올 때, 혹은 거래량을 동반한 매수세가 올라오거나 음봉 캔들이 짧아질 때의 거래량 지표는 꽤 신뢰할만하다고 생각한다.

그것보다 더 중요한 것은 박스권 매매에서 롱포지션이 유리할지, 숏 포지션이 유리할지를 나타내는 것이다. 내가 숏포지션을 잡고 싶다면 반대로 롱 포지션에서 매수해도 좋을까를 반대로 생각해보는 것이다.

가격이 비쌀 땐 숏 포지션을 잡고, 가격이 저렴할 땐 롱 포지션을 잡는 것은 아주 상식적인 것이다. 그런데, 가격이 충분히 상승하지 않았음에도 불구하고 숏 포지션을 잡게 되면, 오히려 추격매수를 하는 롱 세력에 의해 청산당할 수 있다는 것을 항상 염두해둬야 한다.

1. 고배율 스캘핑

고배율 스캘핑이라고 해도 시총이 큰 비트코인의 경우에는 5분 내로 단타를 해서 수익을 내기가 여간 쉽지가 않다. 그 이유는 아무래도 수수료 부분이 가장 큰데, 수익을 발생시켰다고 하더라도 수수료 때문에 오히려 손해를 보는 경우가 상당히 많았기 때문이다.

위와 같이 승률 자체는 나쁘진 않지만, 결과적으로는 손해를 보는 구조가 돼버린 것이다. 스캘핑 특성상 홀딩 기간이 짧아 박리다매로 시드를 불릴 수밖에 없는데, 적어도 스캘핑으로 수익을 내기 위해서는 캔들 숫자만큼의 시간이 필요하다는 것이다.

1분 봉이라고 한다면, 최소 4개 이상의 캔들이 지나가는 시간이 되어야만 수익을 낼 수 있고 그마저도 내가 저점에서 진입을 해서 고점에 팔아야만 가능하다는 것이다.

예를 들면 위와 같다. 변동성이 큰 구간에서 캔들 4개의 차익은 -0.3%다. 20배 레버리지라고 했을 때 정확한 타점에서 숏으로 들어갔다면 6%의 수익을 낼 수 있다. 그러나, 바이 비트 기준으로 0.06%의 수수료라면, 레버리지 20배를 했을 때, 수수료만 1.2%를 지불해야 한다.

그렇게 되면 6% - 1.2%로 총 수익은 4.8%를 가져갈 수 있게 된다. 하지만, 트레이딩을 하다 보면 진입이 서툴 수 있고 이탈 역시도 차익실현을 하기가 어려운 경우가 많다.

정확한 지점에서 치고 빠져야만 스캘핑으로 이익을 낼 수 있는 구조다. 물론, 단기적으로 차익을 빠르게 내거나 애초에 지정가로 5-6%를 익절 구간으로 잡는다고 하면 자동으로 차익실현이 될 테지만, 어디까지나 내가 예상한 방향대로 흘러가야 한다는 것이 전제조건이다.

※ 고배율 스캘핑이라 하면 최소 10배부터 20배까지의 레버리지를 말합니다. (격리 20.00x)

2. 저배율 스캘핑 또는 데이트레이딩

레버리지를 낮췄다. 가장 큰 부담은 리스크 관리와 함께 수수료를 줄이기 위함이다. 익절을 하더라도 수수료가 높을 경우, 결과적으로는 저배율로 익절을 했을 때와 큰 차이가 없었다.

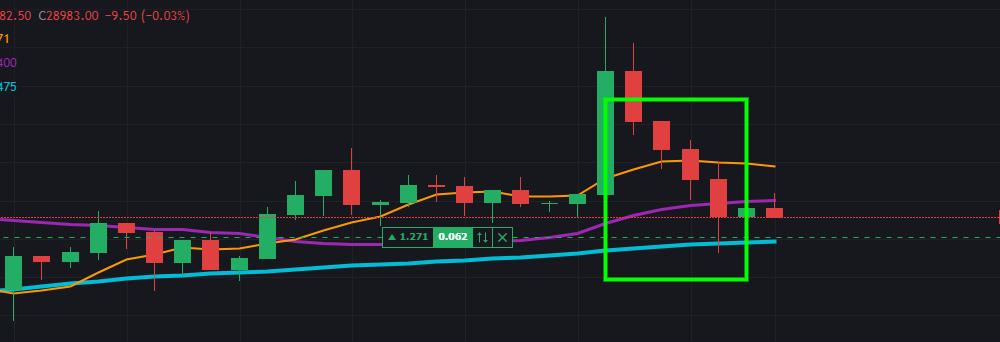

또한, 위와 같이 캔들을 제대로 이해하기 위함이다. 적어도 아래꼬리가 달린다는 것은 지지(매수)가 발생했다는 것이며, 캔들의 크기가 점차 작아진다면 매도세보다 매수세가 올라온다고 이해할 수 있을 것이다. 거기에 거래량까지 높아진다면 훨씬 신뢰성이 높다고 할 수 있을 것이다.

하지만, 위와 같은 캔들의 모습은 어떤가? 캔들의 모양이 줄어드는 것이 아니라, 오히려 4번째 캔들에서는 캔들의 크기가 커지면서 매도세가 커졌다. 동시에 매수세도 올라오면서 꼬리 역시 길어진 모습이다. 위와 같은 모습에서는 매수세가 올라옴과 동시에 자연스럽게 거래량이 증가했다. 라고 말할 수 있을 것이다.

그리고 그 다음 캔들에서는 양봉으로 시작했다. 그렇다고 할지라도 매수세가 완전히 약해졌는지는 다음 캔들까지도 봐야 한다는 것이다. 다음 캔들에서 음봉 캔들의 모양이 작거나 거래량이 적다면 무시할 수 있겠지만, 반대로 하락 추세가 이어진다면 매수 타점으로는 어렵다고 볼 수 있을 것이다.

따라서, 위와 같이 저배율로 포지션 진입을 했다는 것은 거래량을 조금 더 명확하게 분석하고, 최대한 매매 경험을 늘리기 위함이다.

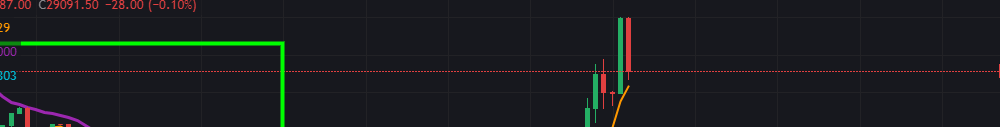

예를 들면, 위와 같이 만약 여기서 추가적으로 하락한다면 롱포지션이 청산당하면서 매도 물량이 발생할 수 있으므로 거래량은 증가할 수 있을 것이다.

이 정도 거래량이라면 평균 거래량보다 높으므로 강한 지지가 형성되었다고 볼 수 있을 것이다. 하지만, 강한 매도세가 일시적으로 발상해서 하방 돌파하게 되면, 이는 장기적으로 포지션 전환 시점이라고 봐도 무방할 것이다.

대분의 모든 차트는 기록하고, 또 외우고, 또 거래량과 캔들의 움직임을 이해하면서 보다 보면 장기적으로 캔들이 어떻게 움직이게 될지 이해할 수 있을 거라고 생각했다.

3. 익절 시점 - 포지션 전환 지점

내 경우에는 진입보다 익절이 더 어려웠다. 익절을 한다는 것은 현재 물량을 정리한다는 의미가 되면서 동시에, 매도세 혹은 매수세가 강해진다는 것이다. 따라서, '예측'해서 익절 하기보다는 '확인' 후 익절을 하는 게 더 나을 수 있겠다는 생각이 들었다.

이 부분에 대해서는 경험을 더 쌓아야 하는 부분이라고 생각하기 때문에 조금 더 저배율로 매매를 자주 해보고 익절 구간(손익비가 커지는 구간)을 많이 경험해볼 수 있도록 노력하고자 한다.

트레이딩을 하면 할수록 경험의 중요성에 대해 뼈저리게 느끼고, 여전히 경험이 부족하다고 느끼기 때문에 고배율 트레이딩은 너무 위험하다는 생각이 들었다.

다소 시드가 늘어나는 시간이 길어질 순 있지만, 몇 년 이상을 끌고 가고 싶은 마음이기 때문에 저배율로 최대한 시장에서 캔들 패턴·거래량 패턴을 모두 외우고, 심리적인 부분까지 고려해서 트레이딩을 하고자 한다.

트레이딩에 있어서, 절대로 요행을 바라고 싶진 않다.

저항이 발생하고 있지만, 바로 매수가 올라오면서 매도세를 먹어버렸다. 저항(매도세)이 시작되고 있지만, 매도에 매수가 겹치는 부분으로 여전히 홀딩을 해도 괜찮다는 생각이 든다.

하지만, 익절 시점에 가까워졌다고도 볼 수 있을 것이다. 결과적으로는 익절을 했고, 수수료를 제외하면 생각보다 많은 이익을 얻진 못했지만, 저배율 트레이딩이다 보니까 안정감이 커졌다.