비트코인(디지털 자산) 시장 흐름

매매일지(하루의 시장 분위기)가 아닌 전체적인 추이를 살펴봤을 때, 최근 비트코인 시장에 대해서 많은 고민을 할 수밖에 없었다. 누가 봐도 하락장 추세가 예상되는 시점에서 매수 물량과 익절 구간을 짧게 가져가면서 매매했다.

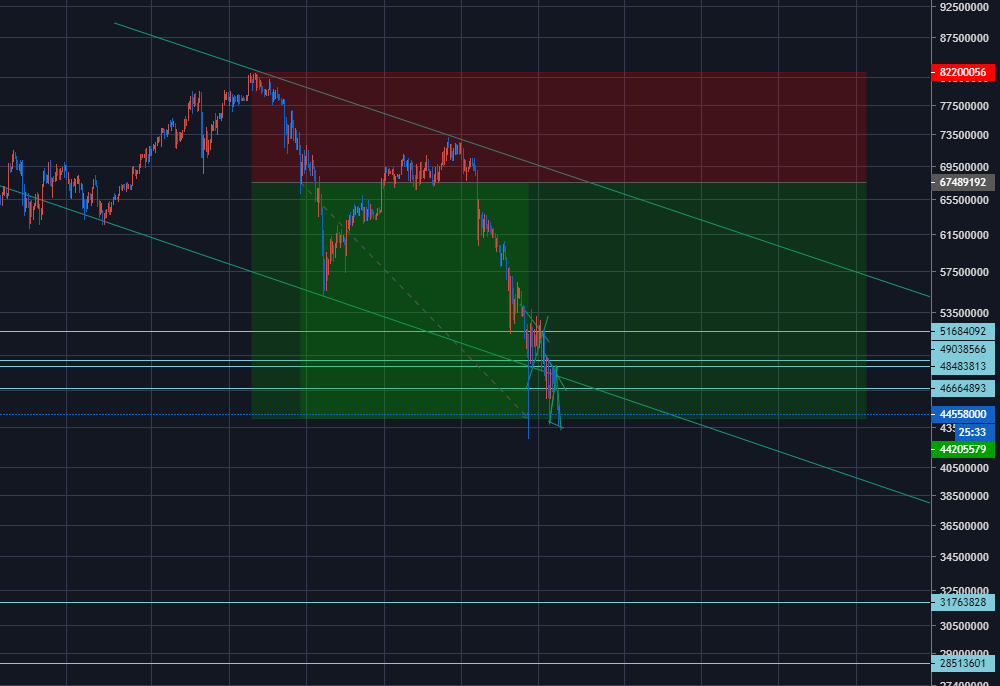

오늘 역시 한 번의 반등 후에 다시 하락 추세가 이어지고 있는데, 바로 그 시점이 비트코인 30K 구간이다.

5월 19일 오후 9시 기준(21:00)으로 세력들이 물량을 대거 매집했다. 즉, 30K 지지선을 잡고 매집을 했다는 의미가 된다. 세력들이 물량을 털게 된다면 30K 이하로 빠질 가능성이 충분하다. 34K에서 30K까지 가는 구간에서 34K, 33K, 32K 지지선에서 약 반등 구간이 나올 가능성이 크기 때문에 이 근처에서 매수를 하고, 반등 물량(*거래량이 올라오면서 양봉이 터질 때) 익절 구간이 나오면 곧바로 짧게 매도를 하는 것이 좋다.

1. 숏 포지션에게 유리한 시장 분위기

가장 좋은 방법은 전체적인 추세가 숏 포지션에 유리하기 때문에 선물거래를 하는 것이 적절해 보인다. 세력이 펌핑을 시작했던 1월 3일로부터 세력이 펌핑을 시작한 기간과 그 전의 매집 기간에 고려할 때, 비트코인의 시세가 더 떨어질 수 있다는 것이다.

매물대를 살펴봐도 그 구간까지 물량을 털어내야만 개미들의 공포심리를 자극, 투매를 유도할 수 있고 매집을 하기 훨씬 용이해지기 때문일 것이다.

솔직히 말해서, 지금의 홀딩은 자살에 가깝다고 판단한다. 스캘핑 트레이더들은 물량을 짧게 가져가며 매수 매도를 반복하기 때문에 큰 손실이 나지 않는다. 손절구간을 정해놓고 투자하기 때문이다. 하지만, 1월 이전부터 매집을 했고, 1월부터 펌핑을 하기 시작한 시점부터는 충분히 가격이 고점을 형성했기 때문에 비트코인이 65K를 찍은 것은 시장이 그만큼 과열되었다는 것을 의미한다. 1월부터 시작된 3월까지의 불장은 약 1월, 2월, 3월 말까지 3개월간 지속되었기 때문에 4월의 급락을 시작으로 5월, 6월의 하락장은 어쩌면 예견되었을지도 모른다.

그동안 4월, 5월 동안에 시드를 지켜가며 짧게 매수를 했기 때문에 이익은 크지 않지만, 손해 역시 그렇게 크지가 않았다. 그래서 비트코인의 전체적인 추세를 살펴볼 여유는 없었던 것이다. 다만, 6월까지 하락 추세가 진행되다가 6월 중순, 7월부터는 반등 구간으로 생각해도 좋을 것 같다. 그러나, 반등을 한다고 해서 2월, 3월처럼 가격이 쉽게 상승할 수는 없는 구조인 것이다.

2. 비트코인은 여전히 비싸다.

비트코인의 가치를 부정하는 것이 아니라, 비트코인의 시세가 단기간 급격히 올랐다는 것이다. 하락장에 대한 진실을 이야기한다면, 비트코인은 여전히 비싸다. 는 것이다. 그래서 지금의 비트코인 가격이 하락했다고 보기엔 비트코인은 여전히 비싼 가격을 유지하고 있다.

물론, 고점 대비 많이 떨어진 것은 사실이지만, 저점 대비 비트코인의 시세는 굉장히 많이 올랐다.

3. 비트코인의 기간별 상승률

| 디지털자산 | 기간별 상승률(2021년 5월 23일) 기준 | |||||

| 업비트기준 | USDT 마켓 | 1주일 | 1개월 | 3개월 | 6개월 | 1년 |

| 비트코인 | BTC/USDT | -24.02% | -31.35% | -35.55% | +81.06% | +279.83% |

개인적인 생각이지만, 최근 하락장의 저점은 세력들이 매집한 30K 구간이라고 생각한다. 즉, 30K까지 물량을 조금씩 매도하면서 패닉 셀링을 유도하고, 각 지지대에서 저점 매수를 하고 약 반등을 준 후, 다시 물량을 조금씩 매도하면서 30K까지 가격을 내릴 것으로 보고 있다.

하락장에서 올바른 트레이딩 자세

따라서, 짧게 익절 구간을 가져가는 것이야말로 현재로써 이익을 볼 수 있는 최소한의 방법이라고 할 수 있을 것이다. 바이낸스의 비트코인 시세가 30K 구간으로 가기 전까지 말이다. 비트코인은 30K에서 또다시 시험대에 오르게 된다. 개인적으로 볼 땐 그 이후 지지선에서 반등할 것으로 예상하고 있지만, 솔직히 말해서 30K도 비트코인의 시세는 여전히 비싸다고 할 수 있다.

1. 반등 구간을 활용해서 짧게 이익을 가져가는 방법(1~2% 익절 구간)

하지만, 트레이딩의 관점에서는 30K에서 반등 구간이 나올 확률이 크다. 반등 이후 추이를 살펴봐야겠지만, 2월과 3월처럼 급등하려면 충분히 공포 분위기를 조성하여 개미들의 투매를 유도해야만 한다. 결국 고점에 물린 물량들이 매도되어야만 한다는 것이다. 개미들의 기본적인 포지션은 홀딩이다. 하지만, 비트코인과 같이 변동성과 유동성이 큰 자산에서 홀딩은 잘못된 판단이 될 수 있다.

2. 홀딩 포지션의 위험성

원화를 기준으로 비트코인의 시세를 봤을 때, 홀딩을 한다면 안정적인 매수 시점으로는 1,000만 원 중반에서 2,000만 원 대로 매수 구간을 잡는 것이 어떨지 조심스럽게 예상해본다. 그 이유는 비트코인이 펌핑한 시점, 즉 일론 머스크(유명인)를 앞세운 개미들의 시장 참여와 세력의 진입구간이 바로 이 구간이기 때문이다.

세력의 시장 참여 구간(20K~28K)

세력들이 시장에 참여한 구간인 20K에서 개미들이 시장에 참여한 28K~40K 구간이다. 따라서, 20K에서 28K 구간까지는 세력들의 매집 구간으로 볼 수 있으며(경우에 따라서는 30K까지 혼재해서 추측할 수 있다.) 이 구간에서부터는 세력들 또한 이익을 볼 수 없는 시점이므로 다시 한번 매집을 할 가능성이 높다. 따라서, 28K~30K에서는 반드시 추세가 전환되어야만 한다. 그럴 가능성이 아주 크다고 보고 있다. 적어도 그 이하로는 내려가진 않을 것이라 추측해본다.

현물 시장에서 손해를 볼 수밖에 없는 구조(4월 이후 하락장)

1월부터 3월 말까지의 시장 참여자(투자자)가 아니라, 4월부터 비트코인 시장(알트코인 포함)에 투자하기 시작했다면, 거의 대부분 손실을 봤을 거라고 생각한다. 적어도 30%부터 많으면 70%까지 큰 손실을 봤을 것이라 예상된다. 만약, 매매경험이 많다면 시장의 추세를 살펴보거나 스탑로스를 통해 손실을 최소화할 수 있겠지만, 지금의 시장 분위기는 절대 홀딩해서는 안 되는 것은 틀림없다.

만약, 1년 이상을 홀딩할 수 있는 시간적 여유가 있다면 다시 시세가 회복할 구간이 올 것이라고 확신하지만, 대부분의 경우에는 큰 손실을 입게 되면 당장 경제적으로 큰 타격을 입는 상황에서 정신적 고통이 동반할 가능성이 매우 크다.

어떤 차트를 보더라도 급등주만 노린 것이 아니라면, 기본적으로 모든 홀딩 포지션은 손해를 봤다고 말할 수 있다. 즉, 비트코인을 포함한 메이저 코인이든, 알트코인이든 간에 홀딩 포지션을 취하기로 했다면, 어떤 코인을 매수했든 손해를 볼 수밖에 없다는 것이다. 따라서, 4월, 5월의 시장에서는 많은 사람들이 손해를 보는 것이 대부분이자 일반적인 경우라고 말할 수 있다.

반등 구간을 노리거나, 매집구간을 살펴 급등주 위주로 짧게 물량을 가져갔다면 오히려 많은 이익을 볼 수 있는 종목들이 있다는 것은 부정할 수 없을 것이다. 이때, 급등주는 달리는 말에 올라타는 것이 아니라, 급등하지 않았던 종목들을 분별, 매집구간을 살펴본 후 시세가 하락하는 타이밍에 미리 매수하는 것을 말한다.

1. 제로섬 게임

모든 사람들이 이익을 볼 수 있으면 좋겠지만, 누군가는 잃어야만 누군가는 얻는 제로섬 게임1에서 세력들이 이익을 보기 위해서는 개미들이 손해를 봐야만 하는 구조인 것이다. 물론, 세력끼리도 경쟁하며 가격을 형성한다.

지금의 시세가 하락한 것은 세력들 역시 차익실현을 위해서 매도를 해야만 하며, 충분히 매도를 하고 난 뒤에 추세가 전환되어 반등 구간이 나올 것이다.

나를 포함해서 이번에 새롭게 참여한 시장 참여자들을 제외한다면 비트코인의 시세는 아주 오랫동안 2,000만 원 이하에 머물렀다. 즉, 비트코인이 급등하고 난 뒤에 다시 하락했던 2018년의 시장을 살펴본다면 이후 300만 원대까지 떨어졌었고, 조금씩 상승해서 500만 원대 ~ 1,400만 원대를 머물렀다. 지금의 비트코인 시세도 이미 상당히 오른 것이다.

주식이든, 코인이든 간에 시세가 급등하면 반드시 떨어지게 되어 있다. 지금은 다소 넓게 보는 것이 중요한 것이다. 이러한 시점에서 홀딩은 전혀 올바른 투자방법이 아니라고 생각된다. 1차 하락만 하더라도 반등의 여지는 여전히 있었지만, 지금은 완전히 추세가 전환되어 2차 하락까지 이어졌기 때문이다. 2차 하락을 했다고 하더라도 더 떨어질 여지가 여전히 남아있다는 것이다.

적어도 4,500만 원대의 지지선이 뚫린 만큼 3,000만 원까지는 천천히 하락할 것으로 예상하고 있다. 물론, 6월이 되면 메이저 코인의 호재가 기다리고 있기 때문에 반등 구간이 나올 수 있다. 하지만, 가격은 점차 하락하는 단계에 있다고 보고 있다.

시장에서는 중간중간에 롱&숏 포지션 청산을 위한 약 펌핑이 반복적으로 발생할 가능성이 높다. 따라서, 무조건 숏포지션을 잡는다기 보다는 반등 후에 숏 포지션을 잡는 것이 리스크를 줄일 수 있을 것이다.

2. 선물거래

트레이딩을 제대로 해보고자 한다면 지금과 같은 시장 분위기에서는 숏 포지션이 더 알맞다고 볼 수 있다. 4월 중순 이후로 약 한 달 내내 하락 추세가 지속되고 있는 시점이다. 물론, 중간중간 반등이 나와주고 있긴 하지만, 현물거래보다 이익을 볼 수 있는 가능성이 더 크다는 것이다. 이는 지난 차트가 말해준다.

현물거래의 경우, 4월 13일 이후 꾸준히 하락하고 있으나, 4시간/일/주봉으로 봤을 때, 여전히 비싸기 때문에 가격이 떨어지는 것이 일반적인 경우라는 것이다. 큰 폭으로 급락했을 땐 반등 구간이 나올 때, 짧게 매매를 하는 것이 현명하다.

- 제로 섬(zero-sum)은 게임이나 경제 이론에서 여러 사람이 서로 영향을 받는 상황에서 모든 이득의 총합이 항상 제로 또는 그 상태를 말한다. [본문으로]

'Exchange > Cryptocurrency' 카테고리의 다른 글

| 시장의 원리, 파동의 시작과 파동의 끝(수요와 공급, 가격이 오르고 내리는 이유) (0) | 2021.06.01 |

|---|---|

| 비트코인(가상화폐) 시장과 금 시장의 관계 (0) | 2021.05.29 |

| 업비트 알트코인(김치코인) 전망 및 세력펌핑 (0) | 2021.05.29 |

| 업비트 NFT 코인 종류와 NFT 시장의 전망 (0) | 2021.05.29 |

| 일론 머스크(Elon Musk) 트위터 매매법 (0) | 2021.05.17 |

| 손절하는 사람, 버티는 사람, 관망하는 사람 : 소문에 사서 뉴스에 팔아라 (0) | 2021.05.17 |

| 비트코인 시즌2 서비스 종료에 대한 생각 (0) | 2021.05.16 |

| 암호화폐 투자(코인판) - 일희일비(一喜一悲), 무지성매매, 패닉셀 (0) | 2021.05.13 |